もくじ

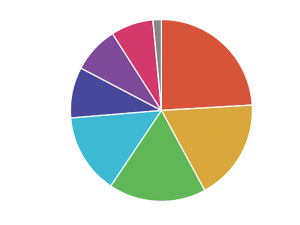

分散投資とは?

株や資産運用を勉強していると、「銘柄を分散しよう」とか、「ポートフォリオを組んでリクス分散を図ろう」などの説明を聞く機会が増えてきます。

要するに分散投資とは、「卵を一つのカゴに盛ると、カゴを落としたら卵が全部割れてしまう。複数のカゴに卵が入っていればひとつを落としても他のカゴに入っている卵は安全」という理論です。

なんとなくこの分散投資のメリットはわかりました。でもこの分散投資って具体的にどうやればいいのでしょうか?

そして本当に卵に入ったカゴを分散すれば安全なのでしょうか?そのあたり株投資でポートフォリオを組む分散投資の効果をやさしくご説明しますね^^

分散投資のメリットとは?

分散投資のメリットは、

「1つの銘柄だけに投資すると、その会社が倒産したり業績不振で株価が暴落したら投資家は大損する。数多くの銘柄に同時に投資すれば、ひとつが大きく値を下げても他が上昇するかもしれず、ポートフォリオ全体の資産価値は減らない」、というわけです。

しかしよく考えると、株ってある銘柄が上がる局面では他も上がって相場全体が活況を呈するし、その逆にひとつが下がれば他も下がるんじゃない?って、そんな実感ありませんか?

そうです。あなたの観察は正しいです! つまりカゴを分散させても、カゴを落としてしまう局面に遭遇したら、全部のカゴをいっぺんに落としてしまって全部の卵が割れてしまうんじゃない?ってことです。

複数のカゴに卵を分散させて本当にいいの?

たとえば、今円安で輸出企業の業績が好調だったとします。そしてあなたは、トヨタ株を買いました。

円安なのでトヨタが儲かるに違いないと読んだわけです。さらに円安で儲かりそうなソニー、キヤノン、ホンダ、日産も買いました。

投資の教科書で読んだ「分散投資の効果」を実現するためにポートフォリオを組んだつもりのドヤ顔です( ̄∇ ̄)v ドヤッ!

そして・・・

円安なので、全部の銘柄が暴騰し、大儲けです (^^)

でもこれで本当に分散投資は機能すると思いますか?この「トヨタ、ホンダ、日産、ソニー、キヤノン」の集合体(ポートフォリオ)は、確かに円安局面が続くと会社が儲かるので株価も上昇を続けそうです。

しかし、円安は永遠に続くわけがありません。どこかで一転して円高になるはずです。そうなるとこの「円安で儲かる株たち」は「円高で大損する株たち」に豹変するのです。

「円安で大儲け。円高になったら大損」のジェットコースター

これではいくら銘柄を分散させてもリスクは分散されず、分散投資としての効果は限定されますよね。トヨタが使っている自動車部品に欠陥が見つかって、でもその部品は日産にもホンダにも使われていた、なんてニュースが出れば、トヨタも日産もホンダもいっぺんに大暴落です。

卵を複数のカゴに分散したつもりが、手にいっぱいのカゴを不安定に持ち、交差点で自転車と接触、カゴをいっぺんに全部落としてしまった、という状態です(笑)

これは、2008年ごろのアメリカの不動産バブル崩壊(サブプライムローンバブルの崩壊。日本で俗にいう「リーマンショック」)の時現実のものとなりました。

この時、住宅ローンを借りていた低所得者の債務不履行(踏み倒し)は、ひとつひとつが独立で分散されていたはずが、実際に景気が不透明になるとみんなが一斉にバックれて(笑)、それを金融商品化したCDOやMBS全部が暴落したのです。

分散投資の基本は、相関性の低さ

すべての金融資産の価値はある程度繋がっています。株価は相関している、ということです。たとえばトヨタが10%上昇するとキヤノンが12%上昇する、という風に。

しかし中には逆相関の銘柄たちもありそうです。たとえばトヨタが10%上昇したときに、A社株は10%下落する場合、同じ金額だけこの2銘柄に投資すると、相場が上昇しても儲からない代わりに下落しても損しないポートフォリオができます。

また、トヨタ株が20%上昇した時、B社株は5%しか上昇せず、トヨタ株が20%下落した時、B社株は5%しか下落しなければ、この2銘柄で組んだポートフォリオの値動きはマイルドになります。

つまりリスク分散を図り、分散投資するためには、各銘柄同士の値動きの相関性が低いものを選ぶことが鉄則になるんです。「相関性の低さ」は専門用語では、「相関係数ρ(ロー)が低い」と言います。

要するに、円安で儲かる輸出企業(自動車とか電機など)と円高で儲かる輸入企業(輸入商社など)を組み合わせたり、円安で儲かる企業と、為替相場とは無関係に安定的に国内需要だけで商売する消費財(スーパーマーケットとかヘルスケアとか)を組み合わせる、などのやり方です。

効果を最大にするコツ!

ひとつを買うだけで分散投資になるやり方

ここでもう一つの疑問が生じます。

そんなたくさんの銘柄を買ったら管理が大変じゃない?ってことです。

そうですね。でもそれはとても簡単に克服できるのです。それは、相場全体を買う「インデックス運用」です。

分散投資では、複数の銘柄に分散投資されている投資信託やETFでは、始めから分散投資の効果が効いています。だから、「A投信とB投信とC投信をいっぺんに買わなくては分散投資にならない」と誤解しないでくださいね。

日本株に投資するのであれば、日経225インデックスやTOPIXに連動するインデックス投信やETFが多数ネット証券で販売されています。

また、アメリカ株に投資するなら、ニューヨークダウやS&P500に連動する金融商品が、同様たくさんあります。

また、東京金融取引所の「くりっく株365」で、日経225やNYダウを買うやり方もおすすめとなります。

分散投資のメリットとコツ まとめ

分散投資は、やみくもに銘柄数を増やしても機能しないかもしれません。

分散投資の効果を最大にするコツは、各銘柄の値動きの相関性が低い株を選ぶことです。たとえば輸出銘柄と輸入銘柄の組み合わせとか、景気敏感株と内需株の組み合わせです。

しかし個別銘柄の相関を考えるなんてめんどうだという方は、インデックス投資をすることで自動的に分散効果が得られます。

おすすめの投資方法のひとつは海外ETF(アメリカ株など)を買うことですが、他にも「くりっく株365」に参加して、ニューヨークダウや日経平均を買っても同じ効果があります。

初心者でもカンタン♪お金が増える仕組作り

投資の知識ゼロの人でも

手軽に始められる投資法をわかりやすく解説しています。

カンタンで手間もかからないので、

忙しい会社員やママさんでも大丈夫♫

実際にやってみて、

本当によかった投資を厳選して紹介しています(^^)

自動で積立できて、運用はロボットにお任せ!簡単なのに年利2%〜6%前後で運用できちゃうスグレモノです(^^)

トラリピ(マネースクエア)

トラリピ(マネースクエア)

楽天ポイント投資

楽天ポイント投資

タイトルを入力してください

タイトルを入力してください