「リスク」と言うと、「危険、危ない、損する可能性、不安定」などのマイナスのイメージがあります。

そして、「リスクは可能な限り避けるもの、リスクは取るべきでない、リスクのある投資商品は大損するかもしれないからダメ」などと一般に言われませんか?

しかし一方で、「ハイリスク・ハイリターン」と言われるように、高いリスクを取れば大きな儲けが得られるかも、と期待もしてしまいます。

はたしてリスクとはどのようなもので、どう対処すればいいのでしょうか?そのあたりを今回はお話していきます。

なぜなら、「リスク」は投資の本質的な部分であり、無リスクの証券は儲けがほとんどないからです。

もくじ

株のリスクとは?

投資の世界で言う「リスク」は、一般的なイメージの「リスク=損する可能性」とはかなり異なっていることをまず始めにお話しておきます。

リスクとは、

損する可能性と儲かる可能性の両方を言います。

☆リスク=損する または 儲かる可能性

つまり、その金融商品(たとえば株)に投資した場合の「期待リターンからどのくらい外れてしまうのか?」の尺度なのです。

☆リスク=期待リターンからのブレ

一般的なイメージのリスクは「マイナス部分」ですが、金融では「プラス部分」もリスクなのです。

たとえばある金融商品の期待リターンが 6%だったと仮定します。これはその商品を買った場合1年間に6%儲かる確率(可能性)が最も大きいことを意味します。

しかし実際の金融市場は上下に日々刻々変動し、銀行預金のようにあらかじめ決まったリターン(年利)はありません。

確率的には、「この期待値(期待リターン)を中心に、プラス/マイナスXXパーセントの変動に収まる確率がYY%ある」はずです。

この変動のことを「ボラティリティー」と金融界では呼んでいます。そしてそれは、「標準偏差」を使って表わします。

標準偏差とは?

ひょ、ひょうじゅんへんさ、ってなにさ? って思いますよね?

標準偏差とは、期待リターンからどのくらいブレるか、の平均値のことです。

たとえば、日経平均株価指数の期待リターンが10%だとして、そこから平均的に20%上下にブレる、という場合、1年間に日経平均は、マイナス10%(10%-20%)からプラス30%(10%+20%)の範囲に収まる確率が、約68%と、表現できるのです。

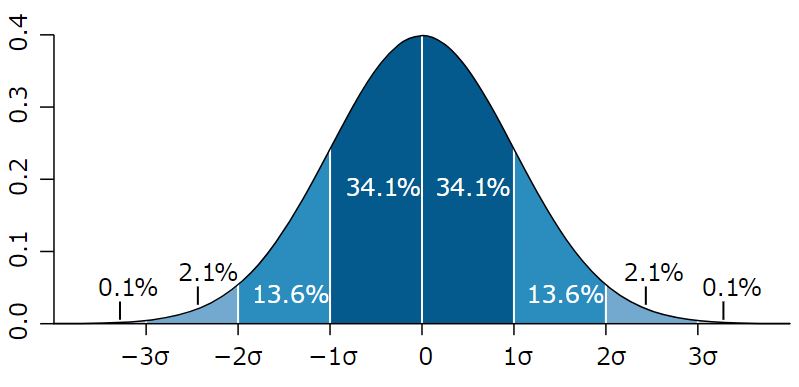

これは、「事象が平均値プラスマイナス1標準偏差以内に収まる確率が正規分布の場合、約68%」と言うことです。

そしてプラスマイナス2標準偏差以内の確率は約95%となります。金融は確率論をベースにしているので、本格的に投資の勉強をする場合は避けて通れない分野ですが、ま、普通は「こんな用語があるんだな」、くらいの認識で大丈夫です。 (^^)

株では、この標準偏差(期待値からどのくらいブレるのか、の平均値)のことを「リスク」と読んでいます。

リターンを上げるためには、リスクをとらなきゃいけない

要するに、「日本株(TOPIX)の期待リターンが6%で、リスクが15%」と言った場合、今後1年間に日経平均は「6%上昇する(儲かる)可能性が一番大きい」。

しかし、「9%下振れ(6% – 15% = -9%)」から、「21%上昇( 6% + 15% = 21%)」 の範囲に収まる可能性(確率)が68%くらいある、ということを意味しています(正規分布を前提として)。

そして同時に「24%下落する(平均マイナス2標準偏差)~ 36%上昇する」の範囲に収まる確率は95%となります。

上記は、あくまで「正規分布を前提としている」「事前確率と事後確率は異なることが大半」であることに注意してください。

金融市場のリターン分布は、一般的には正規分布で近似していますが、現実的には下方に歪んでいたり、ファットテールであったりします。

「下方にリターン分布が歪んでいる」という意味は、「儲かる確率よりも損する確率の方が大きい」といった意味で、これは後ほど、詳しくご説明しますので、少々お待ちください。

これは株でも投信でも不動産投資でも、騙され失敗しないために是非マスターしたい基本概念です。また、ファットテールとは、大儲けする確率も大損する確率も標準的な正規分布よりも大きい、という意味です。

正規分布の図

(出所)wikipedia「正規分布」より引用。

※株のリターンの変動=リスクは、+1標準偏差以内に収まる確率が34.1%となる(正規分布を前提として)

標準偏差(=リスク)をギリシャ文字のσ(シグマ・小文字)で表すのが一般的です。上記のグラフx軸の1σは1標準偏差、2σは2標準偏差を意味します。

また「34.1%」と言うのは、期待リターンからプラス1標準偏差まで儲かる確率が34.1%あることを意味します。プラスマイナス1標準偏差であれば、34.1%の2倍の68%となります。

リスクとリターンは表裏一体である、ということ

「リスク」というのは、「期待通りにならない可能性」というような意味です。

たとえば、おつきあいしている彼氏が、普通のサラリーマンだと思っていたら、実は大金持ちの御曹司だった、とか、「年収1億円」と言っていたのに、結婚してみたら、年収200万円でサラ金から莫大な借金を抱えていた、というのが「リスク」というわけです (^^)

そして、数値的には期待リターンの標準偏差で表すことがわかりました。「リスクが20%」とは、1年間の儲けが、期待リターンのプラスマイナス20%の範囲内に収まる確率が約7割、プラスマイナス40%以内に収まる確率が約95%である、という意味です。

ここで普通考えることは、「期待リターンを限りなく大きく、リスクを限りなく小さく」することはできるのか? もしできるとしたら、それはそれぞれ何パーセントくらいなのか?」

ですよね?

たとえば、「期待リターン20%、リスク0%」なんて金融商品があれば、是非投資したいものです(苦笑)

しかし世の中そんなに甘くありません。

リターンとリスクの関係は、ほとんど決まっていて、無リスクの金融商品の年利を「リスクフリーレート」と呼び、実務上は日本円では10年物日本国債の利回りを代用するのが一般的です。

また米ドルのリスクフリーレートはTビルの利回りを代用します(Tビルはアメリカの短期国債)。(注)理論的には日本のレートとアメリカのレートの差は期待インフレ率の差。

となると、リスク0%の金融商品の期待収益率はほとんどゼロ(1~2%)しかないことになってしまいます。

事実、確定利回りである定期預金の年利は0.01%程度で(銀行により違いますが、実質ゼロであることに変わりありませんよね)、これじゃ面白くもなんともありません(苦笑)。

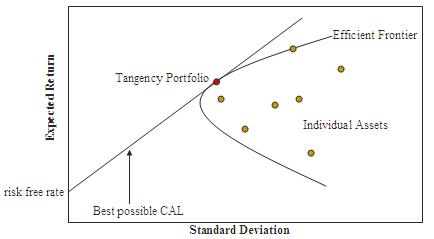

株など金融商品の期待リターンはリスクを取れば取るほど上昇していきます。そしてその最適な組み合わせ(接線の傾きが最大)を曲線で結んだものを効率的フロンティアと呼びます。

このあたりは、金融論を深く勉強すると出て来ますし、証券アナリスト試験でもここの理解は必須です。しかし、株式投資では、このイメージだけで十分だと思います。

要は、「リスクを適切に取らないと、儲けはゼロ。大きく儲けようと思ったら大きなリスクを取るしかない。つまり大きく儲かるか大損するかは紙一重」ということです。

効率的フロンティア リスク(横軸)とリターン(縦軸)との関係

出所:Wikipedia, “efficient frontier”より引用

横軸はリスク=標準偏差(Standard Deviation)、縦軸は期待リターン(Expected Return)

株はリスクがあるから儲かる

価格が日々変動し、リターンが変化する株式市場で確実に儲かる方法はありません。と言うか、そんな方法があるわけないのです。

なぜならリターン(儲け)の源泉はリスクであり、儲かる可能性を高くしようと思うと、損する可能性も同時に高くなってしまうからです。

では、そのリスクをコントロールする方法はあるのでしょうか? また、リターンを大きくする方法がリスクを取る以外にあるのでしょうか?

実はそれはあるのです。そのあたり、また後日投稿しますね。

「もったいぶらないで早くそれ教えてよ!」ですか?

それは、

1) スキルを磨き、経験を積むこと

2) ポートフォリオを組むこと

3) 効率的でない市場を探すこと

この3つです。1の「スキルを磨くこと」はすぐ分かりますよね。

物事には習熟とか熟達といったものがあり、投資スキルを磨き、勉強することで、リスクを小さく、リターンを大きくすることができます。

2と3のご説明はかなり長くなるので、くわしくはまた後ほど (^^)

株式投資のリスクと対象法 まとめ

・金融市場では、リスクを取らないと儲けもほぼゼロ

・儲けようと思ってリスクを取ることは、同時に損する可能性も取ってしまうこと

・リスクは「1年間の儲けのブレの平均値」で数字として表現できる儲けの確率分布(何パーセント儲かる確率が何パーセントあるのか?)は近似的に正規分布で表されるが、実際は歪んでいることがほとんどです。

では次は、効率的な市場で儲ける方法をお話ししていきます!

初心者でもカンタン♪お金が増える仕組作り

投資の知識ゼロの人でも

手軽に始められる投資法をわかりやすく解説しています。

カンタンで手間もかからないので、

忙しい会社員やママさんでも大丈夫♫

実際にやってみて、

本当によかった投資を厳選して紹介しています(^^)

自動で積立できて、運用はロボットにお任せ!簡単なのに年利2%〜6%前後で運用できちゃうスグレモノです(^^)

トラリピ(マネースクエア)

トラリピ(マネースクエア)

楽天ポイント投資

楽天ポイント投資

タイトルを入力してください

タイトルを入力してください